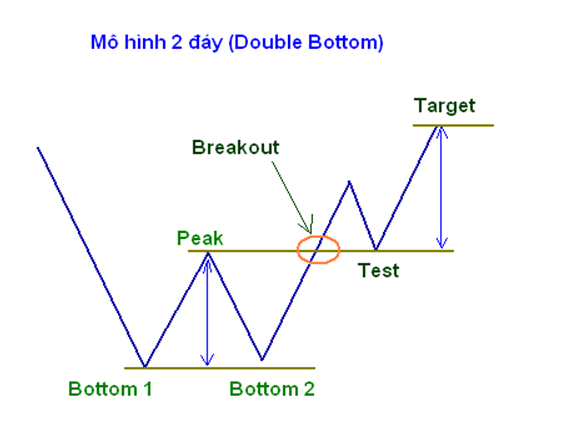

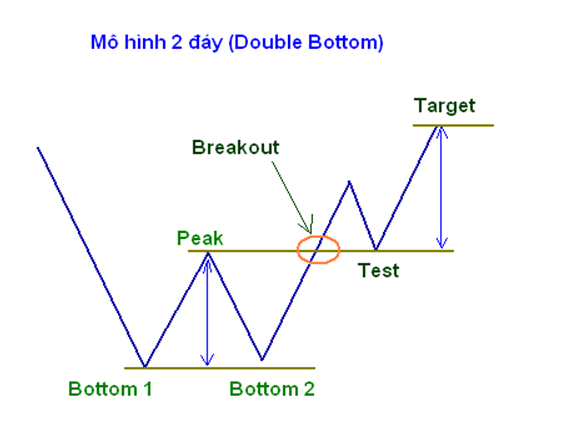

Mô hình 2 đáy (Double Bottom) Mô hình 2 đáy (Double Bottom) là mô hình đồ thị đảo chiều quan trọng hình thành sau một xu hướng giảm giá (downtrend) kéo dài. Như ý nghĩa ám chỉ từ tên gọi, mô hình này bao gồm 2 đáy kế tiếp nhau mà dường như thấp bằng nhau với một vùng đỉnh tương đối ở giữa 2 đáy.

Dù có thể có những biến thể khác nhau, mô hình 2 đáy cổ điển thường đánh dấu ít nhất một sự thay đổi tức thì về xu hướng từ xu thế giảm (bearish) sang xu thế tăng (bullish). Nhiều mô hình 2 đáy tiềm năng có thể hình thành theo một lối xuống thấp dần nhưng mãi cho đến khi vùng kháng cự quan trọng bị phá vỡ thì sự đảo chiều mới được xác nhận.

Dưới đây là những điểm quan trọng cần chú ý trong mô hình 2 đáy:

(1) Xu hướng trước khi hình thành mô hình 2 đáy: Xu thế giảm giá kéo dài vài tháng. Các mô hình 2 đáy xuất hiện trong các khung thời gian càng ngắn hơn thì độ tin cậy sẽ càng kém dần.

(2) Đáy đầu tiên: Đáy đầu tiên đánh dấu điểm thấp nhất của xu hướng hiện thời.

(3) Vùng đỉnh giữa 2 đáy: Sau đáy thấp đầu tiên, một đợt tăng giá xảy ra điển hình điều chỉnh khoảng 10 đến 20% của xu hướng giảm giá trước đó tạo thành vùng đỉnh (peak), hình dáng của vùng đỉnh này có thể bầu tròn hoặc nhọn.

(4) Đáy thứ 2: Đợt giảm giá sau vùng đỉnh giữa 2 đáy thường xuất hiện với khối lượng giao dịch (volume) thấp và gặp phải vùng hỗ trợ từ đáy đầu tiên. Thời gian giữa 2 đáy có thể dao động từ vài tuần đến vài tháng mà tiêu chuẩn là 1 đến 3 tháng. Hai đáy có thể thấp bằng nhau hoặc đôi khi có mức chênh lệch chút ít.

(5) Đợt tăng giá sau đáy thứ 2: Đợt tăng giá sau đáy thứ 2 thể hiện sự mở rộng khối lượng giao dịch và tốc độ tăng nhanh dần mà minh chứng bằng một hoặc hai khoảng trống giá (gap). Đợt tăng giá như thế cho thấy sức cung hơn sức cầu và việc test vùng kháng cự đang tiềm ẩn.

(6) Sự phá vỡ kháng cự: Ngay sau khi giá tăng lên vùng kháng cự thì mô hình 2 đáy và sự đảo chiều vẫn chưa hoàn thành. Việc phá vỡ vùng kháng cự tại điểm cao nhất giữa 2 đáy sẽ hoàn thành mô hình 2 đáy. Điều này cũng làm xuất hiện sự gia tăng khối lượng giao dịch.

(7) Vùng kháng cự trở thành vùng hỗ trợ: Vùng kháng cự đã bị phá vỡ sẽ trở thành vùng hỗ trợ tiềm năng và đôi khi giá có khả năng giá test lại vùng hỗ trợ mới này bằng một đợt điều chỉnh đầu tiên. Việc giá test như thế có thể tạo cơ hội thứ 2 cho việc đóng một trạng thái bán hoặc bắt đầu vào trạng thái mua.

(8) Mục tiêu giá: Khoảng cách từ mức phá vỡ kháng cự (breakout) đến đáy có thể được cộng với mức giá tại điểm phá vỡ (breakout) để có mục tiêu giá (target).

Dù có thể có những biến thể khác nhau, mô hình 2 đáy cổ điển thường đánh dấu ít nhất một sự thay đổi tức thì về xu hướng từ xu thế giảm (bearish) sang xu thế tăng (bullish). Nhiều mô hình 2 đáy tiềm năng có thể hình thành theo một lối xuống thấp dần nhưng mãi cho đến khi vùng kháng cự quan trọng bị phá vỡ thì sự đảo chiều mới được xác nhận.

Dưới đây là những điểm quan trọng cần chú ý trong mô hình 2 đáy:

(1) Xu hướng trước khi hình thành mô hình 2 đáy: Xu thế giảm giá kéo dài vài tháng. Các mô hình 2 đáy xuất hiện trong các khung thời gian càng ngắn hơn thì độ tin cậy sẽ càng kém dần.

(2) Đáy đầu tiên: Đáy đầu tiên đánh dấu điểm thấp nhất của xu hướng hiện thời.

(3) Vùng đỉnh giữa 2 đáy: Sau đáy thấp đầu tiên, một đợt tăng giá xảy ra điển hình điều chỉnh khoảng 10 đến 20% của xu hướng giảm giá trước đó tạo thành vùng đỉnh (peak), hình dáng của vùng đỉnh này có thể bầu tròn hoặc nhọn.

(4) Đáy thứ 2: Đợt giảm giá sau vùng đỉnh giữa 2 đáy thường xuất hiện với khối lượng giao dịch (volume) thấp và gặp phải vùng hỗ trợ từ đáy đầu tiên. Thời gian giữa 2 đáy có thể dao động từ vài tuần đến vài tháng mà tiêu chuẩn là 1 đến 3 tháng. Hai đáy có thể thấp bằng nhau hoặc đôi khi có mức chênh lệch chút ít.

(5) Đợt tăng giá sau đáy thứ 2: Đợt tăng giá sau đáy thứ 2 thể hiện sự mở rộng khối lượng giao dịch và tốc độ tăng nhanh dần mà minh chứng bằng một hoặc hai khoảng trống giá (gap). Đợt tăng giá như thế cho thấy sức cung hơn sức cầu và việc test vùng kháng cự đang tiềm ẩn.

(6) Sự phá vỡ kháng cự: Ngay sau khi giá tăng lên vùng kháng cự thì mô hình 2 đáy và sự đảo chiều vẫn chưa hoàn thành. Việc phá vỡ vùng kháng cự tại điểm cao nhất giữa 2 đáy sẽ hoàn thành mô hình 2 đáy. Điều này cũng làm xuất hiện sự gia tăng khối lượng giao dịch.

(7) Vùng kháng cự trở thành vùng hỗ trợ: Vùng kháng cự đã bị phá vỡ sẽ trở thành vùng hỗ trợ tiềm năng và đôi khi giá có khả năng giá test lại vùng hỗ trợ mới này bằng một đợt điều chỉnh đầu tiên. Việc giá test như thế có thể tạo cơ hội thứ 2 cho việc đóng một trạng thái bán hoặc bắt đầu vào trạng thái mua.

(8) Mục tiêu giá: Khoảng cách từ mức phá vỡ kháng cự (breakout) đến đáy có thể được cộng với mức giá tại điểm phá vỡ (breakout) để có mục tiêu giá (target).

Mô hình 2 đỉnh (Double Top)

Mô hình 2 đỉnh (Double Top) là mô hình đồ thị đảo chiều hình thành sau một xu hướng tăng giá (uptrend) kéo dài. Như ý nghĩa ám chỉ từ tên gọi, mô hình này bao gồm 2 đỉnh kế tiếp nhau mà dường như cao bằng nhau với một vùng đáy thấp giống thung lũng ở giữa.

Dù có thể có những biến thể khác nhau, mô hình 2 đỉnh cổ điển đánh dấu ít nhất một sự thay đổi tức thì về xu hướng từ xu thế tăng (bullish) sang xu thế giảm (bearish). Nhiều mô hình 2 đỉnh tiềm năng có thể hình thành theo một lối cao dần nhưng mãi cho đến khi vùng hỗ trợ quan trọng bị phá vỡ thì sự đảo chiều mới được xác nhận.

Dưới đây là những điểm quan trọng cần chú ý trong mô hình 2 đỉnh:

(1) Xu hướng trước khi hình thành mô hình 2 đỉnh: Xu thế tăng giá kéo dài vài tháng. Các mô hình 2 đỉnh xuất hiện trong các khung thời gian càng ngắn hơn thì độ tin cậy sẽ càng kém dần.

(2) Đỉnh đầu tiên: Đỉnh đầu tiên đánh dấu điểm cao nhất của xu hướng hiện thời.

(3) Vùng thung lũng giữa 2 đỉnh: Sau đỉnh cao đầu tiên, một đợt sụt giảm xảy ra điển hình điều chỉnh khoảng 10 đến 20% của xu hướng tăng giá trứớc đó tạo thành vùng đáy thung lũng (valley/lows), hình dáng thung lũng có thể bầu tròn hoặc nhọn.

(4) Đỉnh thứ 2: Đợt tăng sau thung lũng thường xảy ra với khối lượng giao dịch (volume) thấp và gặp phải vùng kháng cự từ đỉnh đầu tiên. Thời gian giữa 2 đỉnh có thể dao động từ vài tuần đến vài tháng mà tiêu chuẩn là 1 đến 3 tháng. Hai đỉnh có thể cao bằng nhau hoặc đôi khi có mức chênh lệch chút ít.

(5) Đợt giảm giá sau đỉnh thứ 2: Đợt giảm giá sau đỉnh thứ 2 thể hiện sự mở rộng khối lượng giao dịch và tốc độ giảm gia tăng mà minh chứng bằng một hoặc hai khoảng trống giá (gap). Đợt giảm như thế cho thấy sức cầu hơn sức cung và việc test vùng hỗ trợ đang tiềm ẩn.

(6) Sự phá vỡ hỗ trợ: Ngay cản sau khi giá giảm xuống vùng hỗ trợ thì mô hình 2 đỉnh và sự đảo chiều vẫn chưa hoàn thành. Việc phá vỡ vùng hỗ trợ tại điểm thấp nhất giữa 2 đỉnh sẽ hoàn thành mô hình 2 đỉnh. Điều này cũng làm xuất hiện sự gia tăng khối lượng giao dịch.

(7) Vùng hỗ trợ trở thành vùng kháng cự: Vùng hỗ trợ đã bị phá vỡ sẽ trở thành vùng kháng cự và đôi khi có khả năng giá test lại vùng kháng cự mới này bằng một đợt tăng giá phản ứng. Việc giá test như thế có thể tạo cơ hội thứ 2 cho việc thoát một trạng thái giao dịch hoặc bắt đầu vào trạng thái bán khống.

(8) Mục tiêu giá: Khoảng cách từ mức phá vỡ hỗ trợ đến đỉnh có thể được trừ cho mức giá tại điểm phá vỡ (breakout) để có mục tiêu giá (target).

Mô hình 2 đỉnh (Double Top) là mô hình đồ thị đảo chiều hình thành sau một xu hướng tăng giá (uptrend) kéo dài. Như ý nghĩa ám chỉ từ tên gọi, mô hình này bao gồm 2 đỉnh kế tiếp nhau mà dường như cao bằng nhau với một vùng đáy thấp giống thung lũng ở giữa.

Dù có thể có những biến thể khác nhau, mô hình 2 đỉnh cổ điển đánh dấu ít nhất một sự thay đổi tức thì về xu hướng từ xu thế tăng (bullish) sang xu thế giảm (bearish). Nhiều mô hình 2 đỉnh tiềm năng có thể hình thành theo một lối cao dần nhưng mãi cho đến khi vùng hỗ trợ quan trọng bị phá vỡ thì sự đảo chiều mới được xác nhận.

Dưới đây là những điểm quan trọng cần chú ý trong mô hình 2 đỉnh:

(1) Xu hướng trước khi hình thành mô hình 2 đỉnh: Xu thế tăng giá kéo dài vài tháng. Các mô hình 2 đỉnh xuất hiện trong các khung thời gian càng ngắn hơn thì độ tin cậy sẽ càng kém dần.

(2) Đỉnh đầu tiên: Đỉnh đầu tiên đánh dấu điểm cao nhất của xu hướng hiện thời.

(3) Vùng thung lũng giữa 2 đỉnh: Sau đỉnh cao đầu tiên, một đợt sụt giảm xảy ra điển hình điều chỉnh khoảng 10 đến 20% của xu hướng tăng giá trứớc đó tạo thành vùng đáy thung lũng (valley/lows), hình dáng thung lũng có thể bầu tròn hoặc nhọn.

(4) Đỉnh thứ 2: Đợt tăng sau thung lũng thường xảy ra với khối lượng giao dịch (volume) thấp và gặp phải vùng kháng cự từ đỉnh đầu tiên. Thời gian giữa 2 đỉnh có thể dao động từ vài tuần đến vài tháng mà tiêu chuẩn là 1 đến 3 tháng. Hai đỉnh có thể cao bằng nhau hoặc đôi khi có mức chênh lệch chút ít.

(5) Đợt giảm giá sau đỉnh thứ 2: Đợt giảm giá sau đỉnh thứ 2 thể hiện sự mở rộng khối lượng giao dịch và tốc độ giảm gia tăng mà minh chứng bằng một hoặc hai khoảng trống giá (gap). Đợt giảm như thế cho thấy sức cầu hơn sức cung và việc test vùng hỗ trợ đang tiềm ẩn.

(6) Sự phá vỡ hỗ trợ: Ngay cản sau khi giá giảm xuống vùng hỗ trợ thì mô hình 2 đỉnh và sự đảo chiều vẫn chưa hoàn thành. Việc phá vỡ vùng hỗ trợ tại điểm thấp nhất giữa 2 đỉnh sẽ hoàn thành mô hình 2 đỉnh. Điều này cũng làm xuất hiện sự gia tăng khối lượng giao dịch.

(7) Vùng hỗ trợ trở thành vùng kháng cự: Vùng hỗ trợ đã bị phá vỡ sẽ trở thành vùng kháng cự và đôi khi có khả năng giá test lại vùng kháng cự mới này bằng một đợt tăng giá phản ứng. Việc giá test như thế có thể tạo cơ hội thứ 2 cho việc thoát một trạng thái giao dịch hoặc bắt đầu vào trạng thái bán khống.

(8) Mục tiêu giá: Khoảng cách từ mức phá vỡ hỗ trợ đến đỉnh có thể được trừ cho mức giá tại điểm phá vỡ (breakout) để có mục tiêu giá (target).